«…Έτσι το αμερικανικό δημόσιο χρέος θα πέσει ως αγοραστική αξία, τα επιτόκια ευρώ και δολαρίου Αμερικής θα εξισωθούν, η διάρκεια του χρέους θα μεγαλώσει πέραν των 30 ετών και θα οδηγηθούμε στο παγκόσμιο- άυλο νόμισμα που έχουν ως αρχικό και μη ομολογημένο στόχο τους οι αγορές.

«…Έτσι το αμερικανικό δημόσιο χρέος θα πέσει ως αγοραστική αξία, τα επιτόκια ευρώ και δολαρίου Αμερικής θα εξισωθούν, η διάρκεια του χρέους θα μεγαλώσει πέραν των 30 ετών και θα οδηγηθούμε στο παγκόσμιο- άυλο νόμισμα που έχουν ως αρχικό και μη ομολογημένο στόχο τους οι αγορές.Ως προϋπόθεση επιτυχίας του σχεδίου απαιτείται ο περιορισμός του ιδιωτικού χρέους και η ισόποση αύξηση του κρατικού χρέους το συντομότερον δυνατό.

Για να γίνει αυτό θα προηγηθεί η κατάρρευση του παγκοσμίου τραπεζικού συστήματος που θα απαιτήσει την οικονομική βοήθεια των καταχρεωμένων κρατών και της Ευρωπαϊκής Ενώσεως.

Το σχέδιο αυτό θα υλοποιηθεί μέσω Ισπανίας, Αμερικής και Γερμανίας….»

Ο ΜΑΡΤΙΝ ΑΜΣΤΡΟΝΓΚ ΠΡΟΕΙΔΟΠΟΙΕΙ: H OMΟΣΠΟΝΔΙΑΚΗ ΤΡΑΠΕΖΑ ΤΩΝ ΗΠΑ ΕΚΑΝΕ ΜΟΛΙΣ ΤΟ ΛΑΘΟΣ ΠΟΥ ΔΙΕΠΡΑΞΕ ΤΟ 1927

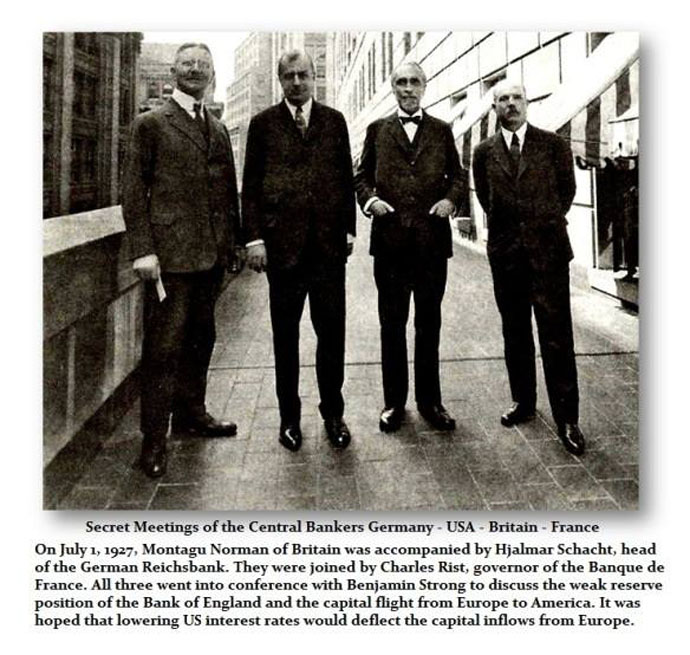

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ ενέδωσε στην διεθνή πίεση να κάνει ακριβώς το ίδιο λάθος, που έκανε κατά την διάρκεια του 1927. Τότε, έγινε μια μυστική συνάντηση κεντρικών τραπεζιτών και η Fed συμφώνησε να μειώσει τα επιτόκια των ΗΠΑ για να προσπαθήσει να βοηθήσει την Ευρώπη και έτσι να αντιστρέψει εισροές κεφαλαίων πίσω στην Ευρώπη.

Το ακριβώς αντίθετο εκτυλίχθηκε σαν αποτέλεσμα της συναντήσεως και ακόμη περισσότερα χρήματα εγκατέλειψαν Ευρώπη και εισήλθαν απευθείας στην αγορά μετοχών των ΗΠΑ.

Το 1927, η Fed μείωσε τα ποσοστά των ΗΠΑ για να προσπαθήσει να βοηθήσει την Ευρώπη, που ήταν και τότε στην μέση μιας οικονομικής κρίσεως χρέους παρόμοια με την σημερινή. Είναι πολύ περίεργο το πώς επαναλαμβάνεται η ιστορία και μόλις είδαμε την Fed να ενδίδει στις διεθνείς πιέσεις για μια ακόμη φορά.

Με τον τρόπο αυτό, καταδικάζουν τα αμερικανικά συνταξιοδοτικά ταμεία, καθώς και τους ηλικιωμένους σε οικονομική καταστροφή και θέτουν σε κίνηση την επομένη οικονομική κρίση.

ΠΗΓΗ

ΣΧΟΛΙΑ ΤΟΥ ΑΡΘΡΟΥ

Xθες η Ομοσπονδιακή Τράπεζα των ΗΠΑ δεν αύξησε τα επιτόκια, όπως πολλοί προέβλεπαν ή φοβούντο. Η μη απόφαση ήταν πολύ σοφή κίνηση για την τρέχουσα οικονομική κατάσταση.

Τα προεξοφλητικά επιτόκια σήμερα είναι πολύ χαμηλότερα από τις δεκαετίες του 1920, του 1930 και του 1940. Τα επιτόκια είναι πολύ χαμηλά, γιατί όλοι προεξοφλούν και θεωρούν ότι τα κεφάλαια, που κυκλοφορούν στις διεθνείς αγορές, είναι υπερβολικά πολλά και δύσκολα μπορούν να αποφέρουν μακροχρόνιες υψηλές αποδόσεις. Αναγκαστικά σε ένα παρόμοιο περιβάλλον οι επενδυτές πρέπει να επενδύσουν στον κίνδυνο. Αυτό κάνουν ως σήμερα και γι’ αυτό τα χρηματιστήρια έφθασαν τόσο υψηλά.

Τον τελευταίο καιρό υπάρχουν ισχυρές ενδείξεις ότι οι αποτιμήσεις στα χρηματιστήρια θα διορθωθούν σημαντικά σε πολύ χαμηλότερα επίπεδα.

Είναι λοιπόν καιρός για δυναμικές πωλήσεις μετοχών και για αύξηση της ρευστότητας των επενδυτών.

Η μεγάλη πτώση ξεκίνησε στα χρηματιστήρια της Κίνας και διαχέεται ήδη και σε άλλες αγορές.

Η διαδικασία αυτή έχει ήδη καταστρέψει σημαντικά διεθνή κεφάλαια.

Πολλοί επενδυτές για να σωθούν επιδιώκουν την έξοδο από τις πτωτικές αγορές και την είσοδο στις αγορές των ΗΠΑ.

Αν τα επιτόκια ανέβουν στις ΗΠΑ, η ισοτιμία του αμερικανικού νομίσματος σε σχέση με τα υπόλοιπα νομίσματα αναμένεται να αυξηθεί περαιτέρω.

‘Οσο τα επιτόκια των ΗΠΑ δεν ανεβαίνουν, τόσο πιο κερδοφόρα φαντάζει η είσοδος στις αγορές των ΗΠΑ.

Αντίθετα, αν τα επιτόκια έπεφταν και άλλο, ο ανταγωνισμός ανάμεσα σε ομόλογα και μετοχές θα ευνοούσε την απόκτηση μετοχών σε βάρος της κατοχής ομολόγων.

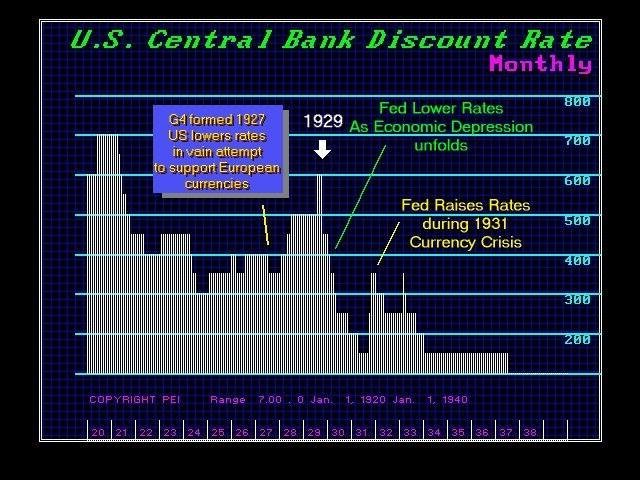

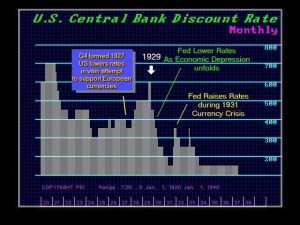

Όπως φαίνεται στο παραπάνω διάγραμμα , από το 1927 έως και το 1929 τα επιτόκια ανέβηκαν από το 4% στο 6%.

Η άνοδος των επιτοκίων συμβάδιζε με ταυτόχρονη άνοδο του χρηματιστηρίου.

Το 1929, όπως ήταν φυσικό, το χρηματιστήριο κατέρρευσε.

Η συνταγή άλλαξε και τα επιτόκια έπεφταν έως και το 1931 και έφτασαν σε επίπεδα κατώτερα του 2%.

Το 1931 προέκυψε παγκόσμια συναλλαγματική κρίση και τα επιτόκια ανέβηκαν και πάλι σε επίπεδα λίγο κατώτερα του 4% έως και το 1932.

Από το 4% στο 6% η άνοδος είναι 150% και οι τιμές των παλαιών ομολόγων (χρέος) πιέστηκαν κατά 50%.

Από το 6% στο 2%, οι τιμές του παλαιού χρέους (περίοδος 1929-1931) ενισχύθηκαν κατά 200%.

Από το 2% στο 4% η αύξηση είναι 100%.

‘Ενας συντηρητικός επενδυτής, κάτοχος ομολόγων μεταβλητού επιτοκίου, από το 1927 έως και το 1932 θα μπορούσε να κερδίσει, πουλώντας, αγοράζοντας και ξαναπουλώντας τα ομόλογα του, με συνολική απόδοση 400% στην πενταετία. (=300*200/150)Οι κεντρικοί τραπεζίτες είναι συντηρητικοί επενδυτές, αλλά συμπεριφέρθηκαν σαν φτηνοί κερδοσκόποι.

Τα κέρδη τους νομισματοποιήθηκαν μέσω του συνολικού δημόσιου χρέους των χωρών.

Σε κάποιες χώρες (Γερμανία) ο υπερπληθωρισμός εξαφάνισε την αξία του εγχωρίου χρήματος και συγχρόνως και τις αποταμιεύσεις των πολιτών.

Σήμερα οι κεντρικοί τραπεζίτες χρησιμοποιούν τους ίδιους μηχανισμούς, αλλά τα κέρδη τους τα επενδύουν στο χρηματιστήριο.

Αυτό γίνεται με κεκαλυμμένο τρόπο μέσω των μεγάλων επενδυτικών τραπεζών και με σύνθετα εργαλεία.

Ο φόβος τους σήμερα είναι ότι μπορεί να καταρρεύσουν συγχρόνως και τα ομόλογα, αλλά και οι μετοχές.

Διατηρούν λοιπόν τα επιτόκια σε πολύ χαμηλά επίπεδα για να μην κινδυνεύσουν με απώλειες οι μετοχές τους.

Αυτή η πολιτική έχει οδηγήσει στον παραλογισμό των αρνητικών επιτοκίων.

Οι επενδυτές ωθούνται να δανείζονται υπέρογκα και να επενδύουν συνεχώς τα κέρδη τους.

Αν τα αποταμιεύσουν σε νέα ομόλογα, πληρώνουν αντί να κερδίζουν.

Έτσι διατηρείται υψηλή η ζήτηση των παλαιών ομολόγων και οι κάτοχοί τους κερδίζουν ρευστότητα, όταν τα πωλούν.

Αν όμως κάποια στιγμή τα επιτόκια ανέβουν πολύ υψηλά, πχ 7%, όπως το 1920, πού θα βρεθεί η ρευστότητα και το επίπεδο των τιμών στα χρηματιστήρια;

Tα επίπεδα των επιτοκίων μπορούν να μην φθάσουν στο 7% μόνον, αν κάποια μεγάλη χώρα αναγκασθεί να διορθώσει ξαφνικά την συναλλαγματική ισοτιμία του νομίσματός της.

Κάτι ανάλογο έγινε την 31.1.1934, όταν υποτιμήθηκε το δολάριο κατά 40,4% και ορίσθηκε συγχρόνως η τιμή του χρυσού σε 35 δολάρια η ουγγιά.

Για τον λόγο αυτό, η καμπύλη των επιτοκίων εμφανίζεται παράλληλη με τον οριζόντιο άξονα από το 1934 έως το 1938 περίπου, σε επίπεδο επιτοκίων 1%.

Η ιστορία μπορεί να επαναληφθεί (ίσως στην Ιαπωνία με 230% χρέους ως προς το ΑΕΠ).

Θα μπορούσαν τα πράγματα να εξελιχθούν διαφορετικά;

Son ofEon

Aν ενδιαφέρεστε, σας παραθέτω την απάντηση:

Τα κρατικά ομόλογα;«σήμερα» εμπεριέχουν κίνδυνο και τον κίνδυνο αυτό τον αξιολογούν τρεις διεφθαρμένοι παγκόσμιοι οίκοι αξιολογήσεως πιστοληπτικής ικανότητας σε αγαστή συνεργασία. Οι οίκοι αυτοί το παράκαναν και το αποτέλεσμα το βλέπουμε σήμερα ως κρίση χρέους και ως μεγάλα spreads – ασφάλιστρα κινδύνου.

Οι κυβερνήσεις όμως δεν τολμούν να πάρουν μέτρα ενάντια στους «ανεξάρτητους» οίκους αξιολογήσεως, γιατί η τεχνογνωσία τους είναι καλά κρυμμένη. Το έργο τους είναι χρήσιμο, αλλά για εφαρμογή σε κινδύνους ιδιωτών και όχι κρατών. Όταν είσαι ιδιώτης σαν εκδότης χρεωγράφων είσαι επικίνδυνος στους άλλους για διαφόρους λόγους.

Ο μεγαλύτερος κίνδυνος σου είναι να μην πληρώσεις, να τεθείς σε χρεοκοπία ή να πεθάνεις.

Τα κράτη όμως;;;;; Tα κράτη είναι ακόμα πιο επικίνδυνα. Εκτός από τους αντιστοίχους, τροποποιημένους βέβαια κινδύνους των ιδιωτών, τα κράτη μπορούν να σε πληρώσουν απλά τυπώνοντας χαρτιά!

Και αυτό πραγματικά κάνουν όλες οι κεντρικές τράπεζες παγκοσμίως συνέχεια έως τώρα.

Το χρήμα-χρέος που εκτυπώνεται δεν αντιστοιχεί σε παραγωγή ή σε κάτι χειροπιαστό. Το χρήμα ειναι απαραίτητο, εφόσον κυκλοφορεί και βελτιώνει την ευημερία των λαών, ωθώντας τους να παράγουν περισσότερο από τις εγγενείς ανάγκες των τοπικών οικονομιών. Αυτή είναι μία από τις σπουδαιότερες λειτουργίες του χρήματος: H συναλλακτική.

Οι αγορές έχοντας δημιουργήσει μηχανισμούς συγκεντρώσεως του χρήματος εστιάζουν σήμερα στην αποταμιευτική λειτουργία του χρήματος. Όταν εστιάσεις σ’ αυτή την λειτουργία δεν μπορεί παρά να προβληματισθείς από το γεγονός ότι το χρήμα που κυκλοφορεί δεν συνδέεται με την παραγωγή αγαθών, ούτε όμως και θα μπορούσε να συνδεθεί, γιατί τότε θα ήταν ακριβό και άχρηστο στις συναλλαγές. Θα οδηγούμαστε τότε σε απλή ανταλλαγή αγαθών. Το υπόλοιπο χρήμα θα ήταν απολύτως άχρηστο.

Το σχέδιο των αγορών είναι να εκτιμήσουν και να αντιστοιχήσουν σε χρήμα το σύνολο των υλικών και αΰλων αγαθών συμπεριλαμβανόμενων των ανθρώπων και των συντελεστών παραγωγής κάθε είδους.

Το χρήμα τότε θα αποκτήσει αξία και ως τίτλος ιδιοκτησίας.

Αυτό μπορεί να γίνει μόνο όμως αν όλα πουληθούν, περιλαμβανόμενης και της κάθε είδους κρατικής ιδιοκτησίας. Αν επετύγχαναν τον στόχο τους όλα θα γίνονταν ακριβότερα ως παραγωγή (αφού τίποτα δεν θα παρεχόταν δωρεάν κατά την φάση της παραγωγής), αλλά ταυτόχρονα το χρήμα που κυκλοφορεί σήμερα θα μπορούσε να δεσμευθεί. Όλο το χρέος-χρήμα θα γινόταν δάνειο στο διηνεκές, δηλαδή θα πληρώνονταν μόνο τόκοι και το κεφάλαιο ποτέ δεν θα ξεπληρωνόταν. Σαν σχέδιο βέβαια έχει ως προϋπόθεση την υποδούλωση όλων των ανθρώπων και της φύσεως και την κατάργηση κάθε ελευθερίας.

Αυτό δεν βιώνουμε καθημερινά με την υπερφορολόγηση μας και την καταστροφή των εισοδημάτων και της περιουσίας μας;;; Σαν σχέδιο πιθανά δεν μπορεί να πραγματοποιηθεί, γιατί θα οδηγήσει αναπόφευκτα σε εξέγερση των πολιτών και σε οικονομικό χάος με αμφισβήτηση και καταστροφή του μεγαλύτερου μέρους του χρέους. Υπάρχουν όμως κυβερνήτες που το προωθούν και νομίζουν ότι θα τα καταφέρουν.

Η μεθόδευση τους περιλαμβάνει ενέργειες που σήμερα βλέπουμε.

-Αρχικά μετατρέπουν το ιδιωτικό χρέος σε κρατικό.

-Φροντίζουν όμως το κρατικό χρέος να γίνει συντόμου λήξεως για να χρησιμοποιήσουν την ευκαιρία και να αυξήσουν υπέρμετρα την φορολογία.

-Έτσι καταναλώνονται αρχικά οι αποταμιεύσεις και ο λαός οδηγείται μαζικά στην ανεργία και την οικονομική εξαθλίωση.

-Τα κράτη υπό το βάρος αυτών των συνεπειών αναγκάζονται σε αναδιάρθρωση χρέους με διαγραφή των κρατικών κεφαλαίων (αποθεματικά ασφαλιστικών ταμείων, ίδια κεφάλαια τραπεζών) και σε ιδιωτικοποιήσεις ευρείας κλίμακας.

-Το μέτρο αυτό δεν επαρκεί και τελικά καταλήγουν σε επιμήκυνση του χρέους με συνακόλουθο απότελεσμα να δεσμευθούν σε μία περιοριστική και υφεσιακή πολιτική μακράς διαρκείας, που καταβαραθρώνει τις οικονομίες και μειώνει την παραγωγή και την κατανάλωση.

-Κατά την διάρκεια αυτών των διαδικασιών οι πουλημένοι πολιτικοί και τραπεζίτες επιμένουν στην ανάγκη επιτεύξεως χαμηλών επιτοκίων για το χρέος, στην ανάγκη διαρθρωτικών αλλαγών και τελικά διαπιστώνουν ότι το χρέος έχει διογκωθεί και είναι μη βιώσιμο.

Τα προβλήματα χρέους είναι κοινά για τις περισσότερες οικονομίες και σαν καλή ιδέα ακούγεται η αντιμετώπισή τους να γίνει με την έκδοση ενός κοινού ομολόγου με χαμηλό επιτόκιο (ευρωομόλογο). Η ιδέα απορρίπτεται πανηγυρικά από τις «ισχυρές» οικονομίες που κατευθύνουν τις πολιτικές της Ευρωπαϊκής Ενώσεως.

‘Οταν όμως σε λίγο καιρό το πρόβλημα χρέους εμφανισθεί δριμύτερο στην Αμερική, που τυπώνει συνεχώς δολάρια χωρίς αντίκρυσμα, σε συνδυασμό με υπερπληθωρισμό ισοδύναμο με δραστική υποτίμηση της αγοραστικής αξίας του δολαρίου, τι νομίζετε ότι θα αναγκασθούν να κάνουν;;;

Αναγκαστική ανταλλαγή κρατικών χρεών Ευρώπης και Αμερικής μετά από μία δραστική υποτίμηση του δολαρίου Αμερικής.

Έτσι το αμερικανικό δημόσιο χρέος θα πέσει ως αγοραστική αξία, τα επιτόκια ευρώ και δολαρίου Αμερικής θα εξισωθούν, η διάρκεια του χρέους θα μεγαλώσει πέραν των 30 ετών και θα οδηγηθούμε στο παγκόσμιο- άυλο νόμισμα που έχουν ως αρχικό και μη ομολογημένο στόχο τους οι αγορές.

Ως προϋπόθεση επιτυχίας του σχεδίου απαιτείται ο περιορισμός του ιδιωτικού χρέους και η ισόποση αύξηση του κρατικού χρέους το συντομότερον δυνατό.

Για να γίνει αυτό θα προηγηθεί η κατάρρευση του παγκοσμίου τραπεζικού συστήματος που θα απαιτήσει την οικονομική βοήθεια των καταχρεωμένων κρατών και της Ευρωπαϊκής Ενώσεως.

Το σχέδιο αυτό θα υλοποιηθεί μέσω Ισπανίας, Αμερικής και Γερμανίας.

Θα ξεκινήσει με κατάρρευση του τραπεζικού τομέα της Ισπανίας, θα επεκταθεί στις θυγατρικές ισπανικών τραπεζών στην κεντρική και λατινική Αμερική και θα καταλήξει ως γενικευμένο bank run στην Αμερική.

Από εκεί θα περάσει στην Γερμανία, όταν πραγματοποιηθεί η δραστική υποτίμηση του δολλαρίου, ως προς το ευρώ. Σε μία τέτοια εξέλιξη οι γερμανικές εξαγωγές θα καταρρεύσουν και οι εξελίξεις θα είναι μονόδρομος…

Το αστείο βέβαια είναι ότι όλα αυτά θα μπορούσαν να αποφευχθούν αν εμφανιζόταν σε κάποια μεγάλη χώρα ένας ηγέτης με αρχίδια, που θα ενοποιούσε τις κεντρικές τράπεζες όλων των κρατών και θα προέβαινε σήμερα στην ανταλλαγή όλων των παγκοσμίων κρατικών χρεών…Son ofEon

27 Σεπτεμβρίου 2012